Das Wichtigste im Überblick

Selbstständige müssen in aller Regel selbst für ihre Absicherung sorgen.

Eine Berufsunfähigkeitsversicherung bieten den besten Schutz der Arbeitskraft.

Für Selbstständige gelten dabei viele Besonderheiten, auf die man achten sollte.

Inhaltsverzeichnis

Selbstständige und andere Selbstständige

Das ursprüngliche Merkmal eines Selbstständigen war, dass man keinen Arbeitgeber hat und selbst für den wirtschaftlichen Erfolg oder Misserfolg seines Unternehmens und der Absicherung seiner Lebensrisiken verantwortlich ist. Für viele Berufe gilt das mit der eigenverantwortlichen Absicherung der Lebensrisiken heute nicht mehr so ganz.

Selbstständige, die in der Rentenversicherung versicherungspflichtig sind

Lang und länger wird die Liste der Berufe, mit denen man auch als Selbstständiger versicherungspflichtig in der Deutschen Rentenversicherung ist. Zum Beispiel als nicht verbeamteter Lehrer, Erzieher, als Pflegeperson, Hebamme, Seelotze, Künstler, Publizist, Hausgewerbetreibender oder Küstenschiffer.

Auch selbstständige Handwerksmeister, die in die Handwerksrolle eingetragen sind, sind regelmäßig versicherungspflichtig und müssen 18 Jahre lang Pflichtbeiträge einzahlen.

Dazu zählen Maurer und Betonbauer, Ofen- und Luftheizungsbauer, Zimmerer, Dachdecker, Straßenbauer, Wärme-, Kälte- und Schallschutzisolierer, Brunnenbauer, Steinmetze und Bildhauer, Stuckateure, Maler und Lackierer, Gerüstbauer, Schornsteinfeger, Metallbauer, Chirurgiemechaniker, Karosserie- und Fahrzeugbauer, Feinwerkmechaniker, Zweiradmechaniker, Kälteanlagenbauer, Informationstechniker, Kraftfahrzeugtechniker, Landmaschinenmechaniker, Büchsenmacher, Klempner, Installateure und Heizungsbauer, Elektrotechniker, Elektromaschinenbauer, Tischler, Boots- und Schiffbauer, Seiler, Bäcker, Konditoren, Fleischer, Augenoptiker, Hörgeräteakustiker, Orthopädietechniker, Orthopädieschuhmacher, Zahntechniker, Friseure, Glaser, Glasbläser und Glasapparatebauer, Vulkaniseure und Reifenmechaniker.

Hinzu kommen seit ein paar Jahren „Scheinselbstständige“ mit nur einem Auftraggeber. Über eine Ausweitung der Versicherungspflicht auf alle Selbstständige wird seit Jahren immer wieder diskutiert.

Was Sie als entsprechend Selbstständiger aus der Rentenversicherung erwarten können, falls Sie erwerbsunfähig werden? Das Gleiche wie Angestellte und Arbeiter: Durchschnittlich 882 Euro im Monat (Stand 2020), wenn Sie nicht einmal mehr 3 Stunden am Tag irgendetwas arbeiten können.

Selbstständige, die nicht in der Rentenversicherung versicherungspflichtig sind

Wer als Selbstständiger nicht in der Rentenversicherung versicherungspflichtig ist und es auch die letzten Jahre nicht war, kann von dort keine Erwerbsminderungsrente erwarten. Also muss man sich vollständig selbst absichern.

Als eine besondere Gruppe selbstständig arbeitender gelten Freiberufler, also akademische Berufe mit einer Kammerzugehörigkeit. Da deren Absicherung anders aussieht, informieren wir auf anderen Seiten. Zum Beispiel unter Berufsunfähigkeitsversicherung Ärzte und Berufsunfähigkeitsversicherung Architekt.

„Selbst wenn ich im Rollstuhl säße…“ Ursachen von Berufsunfähigkeit

Angenommen, Sie sind selbstständig. Welche gesundheitlichen Einschränkungen müssten geschehen, damit Sie nicht mehr arbeiten könnten? Immer wieder hören wir auf diese Frage Sätze wie „Selbst wenn ich im Rollstuhl säße, würde ich in meinem Betrieb weiterarbeiten!“

Einerseits können Sie das natürlich tun. Die Frage ist nur, ob Sie immer in einer Situation sein wollen, dass Sie es auch müssen? Andererseits ist Berufsunfähigkeit nun einmal überhaupt nicht mit einem Rollstuhl-Schicksal gleichzusetzen.

Als berufsunfähig gelten Sie, wenn Sie Ihren zuletzt ausgeübten Beruf – so wie er zu gesunden Zeiten ausgestaltet war – ganz oder teilweise nicht mehr ausüben können. So lautet (etwas verkürzt) die gesetzliche Berufsunfähigkeit Definition.

Was sind nun die Ursachen, die zur Berufsunfähigkeit führen? Sehen Sie hier dazu die aktuellste Statistik:

- Laut dieser Statistik von Morgen & Morgen für das Jahr 2023 (veröffentlicht im April 2024) sind Nerven- und psychische Erkrankungen mit einem Anteil von 34 Prozent mit großem Abstand der Hauptauslöser von Berufsunfähigkeit. Mehr als jeder Dritte, der Leistungen aus der Berufsunfähigkeitsversicherung erhalten hat, bekam sie also deswegen.

- Rund 19 Prozent, also fast jeder Fünfte, war am Skelett- und Bewegungsapparat erkrankt.

- 17 Prozent der Betroffenen waren wegen Krebs zu krank zum Arbeiten.

- Nur 6 Prozent mussten wegen des Herz- und Kreislaufsystems dauerhaft aus dem Beruf ausscheiden.

- Für knapp 16 Prozent galten „sonstige Gründe“ als Auslöser der Berufsunfähigkeit. Das können z.B. Erkrankungen der Augen, ein Tinnitus oder schwerste Erkrankungen wie Multiple Sklerose oder Chorea Huntington sein.

- Unfälle machten lediglich rund 7 Prozent der Fälle von Berufsunfähigkeiten aus.

Berufsunfähigkeitsversicherung für Selbstständige

So, wie Selbstständige eine Krankenversicherung brauchen, brauchen sie auch eine Berufsunfähigkeitsversicherung (BU). Diese Absicherung kann – und muss – Ihre finanzielle Existenz retten, falls Sie Ihren Beruf aus gesundheitlichen Gründen zu mindestens 50 Prozent nicht mehr ausüben können.

Dabei gibt es einige Besonderheiten zu beachten.

Höhe der Berufsunfähigkeitsversicherung für Selbstständige

Ein besonderes Merkmal der Einkünfte von Selbstständigen ist, dass sie sehr stark schwanken können. Die Versicherer werden vorsichtig, wenn ein Selbstständiger sich hoch absichern will: Zum einen sind beim Abschluss von Berufsunfähigkeitsrenten über 2.500 Euro im Monat meistens ärztliche Untersuchungen erforderlich.

Zum anderen muss man meistens bereits ab mehr als 1.500 Euro BU-Rente einen entsprechenden angemessenen Durchschnittsgewinn der letzten 3 Jahre nachweisen. Das fällt natürlich insbesondere Existenzgründern schwer.

Kosten einer Berufsunfähigkeitsversicherung für Selbstständige

Die Kosten einer BU-Absicherung für Selbstständige richten sich nach dem Alter bei Abschluss, der genauen Tätigkeit sowie nach dem Versicherungsumfang und der Dauer des Vertrages.

Auf die Beitragshöhe können sich auch als gefährlich eingestufte, in der Freizeit ausgeübte, Sportarten auswirken. Zum Beispiel Tauchen, Reiten, Gewichtheben, Paintball-Spielen. Falls es beim Abschluss bereits Vorerkrankungen gibt, können diese zu einem Risikozuschlag, also einem höheren Beitrag, führen.

Nutzen Sie für einen ersten Überblick unseren BU-Rechner. Sie können mit ihm anonym mit ein paar Eingaben Angebote von bis zu 28 Versicherern berechnen.

Verpflichtung zur Umorganisation

Anders als Arbeiter und Angestellte können Selbstständige ihre Tätigkeit selbst gestalten und Betriebsabläufe festlegen. Daher gelten Selbstständige bei den meisten Versicherern erst dann als berufsunfähig, wenn sie ihren Betrieb nicht so umorganisieren können, dass sie weiterhin in ihm tätig bleiben können.

Dieser Punkt wird bei Selbstständigen, die einen Antrag auf eine BU-Rente stellen, zusätzlich geprüft. Gute Versicherungsbedingungen stellen klar, dass eine solche Umorganisation zumutbar und betrieblich sinnvoll sein muss, sowie keinen erheblichen Kapitalbedarf erfordern darf. Außerdem sollte klargestellt werden, dass sich der Gewinn des Selbstständigen dadurch nicht auf unter 80 Prozent des bisherigen Gewinns reduziert.

Inzwischen verzichten einige Versicherer bei der Berufsunfähigkeitsversicherung für Selbstständige auf die Prüfung einer möglichen Umorgansiation, wenn der Versicherte Akademiker ist und zu mehr als 90% kaufmännische oder planerische Tätigkeiten ausübt.

Ein anderer Maßstab ist die Anzahl der Mitarbeiter. So verzichten ebenfalls einige Versicherer auf die Prüfung einer Umorganisation, wenn der oder die Selbstständige regelmäßig weniger als 5 bis 10 Mitarbeiter beschäftigt.

Seit Anfang 2024 verzichtet die Condor vollständig auf eine Prüfung der Umorganisation.

Sollte doch eine Umorganisation möglich sein, beteiligen sich viele Versicherer an den Kosten und zahlen eine sogenannte Umorganisationshilfe.

Übergang vom Krankentagegeld zur Berufsunfähigkeitsrente

Zur Arbeitskraft-Absicherung eines Selbstständigen gehört normalerweise auch eine Krankentagegeldversicherung. Anfangs sind die meisten Betroffenen „nur“ arbeitsunfähig, also im Volksmund „krankgeschrieben“. In dieser Zeit ersetzt das Krankentagegeld das Einkommen.

Sollte die Krankheit oder der Unfall aber dauerhaft dazu führen, dass man nicht mehr arbeiten kann, ist man nicht mehr arbeitsunfähig, sondern berufsunfähig. Dann wird man also ein Fall für die Berufsunfähigkeitsversicherung.

Leider definieren Krankentagegeldversicherer und Berufsunfähigkeitsversicherer die Berufsunfähigkeit jeweils nach eigenen Maßstäben. Folglich kann das im Einzelfall dazu führen, dass man für den Krankentagegeldversicherer bereits berufsunfähig ist, aber für den Berufsunfähigkeitsversicherer noch nicht. In der Zeit dazwischen zahlt dann vielleicht keiner von beiden Versicherern.

Einige Versicherer bieten vor diesem Hintergrund in der Berufsunfähigkeitsversicherung für Selbstständige besondere Übergangsklauseln an. Beispielsweise, wenn der Krankentagegeldversicherer zum gleichen Konzern gehört. Andere Versicherer zahlen ein Übergangsgeld, sobald der Krankentagegeldversicherer seine Leistung einstellt.

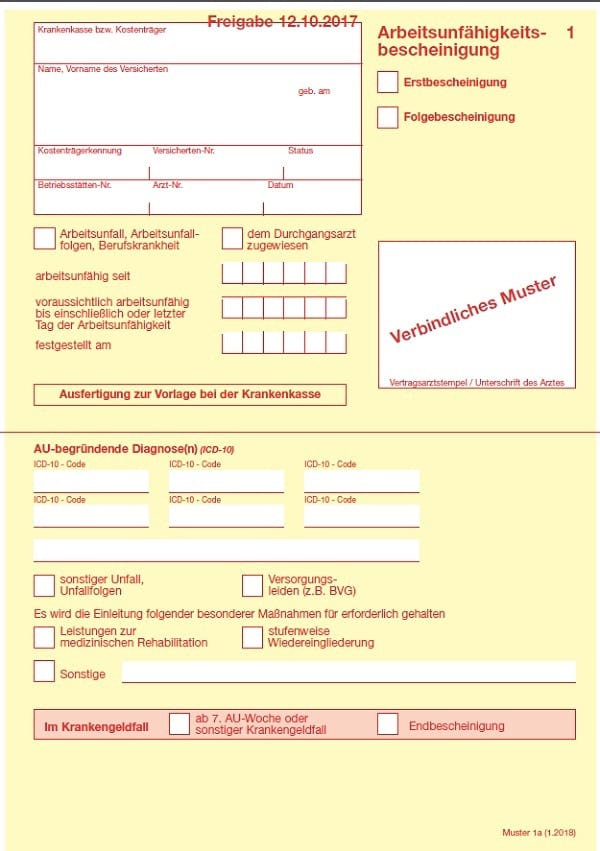

AU-Klauseln in der Berufsunfähigkeitsversicherung für Selbstständige

In den letzten Jahren haben sich verstärkt sogenannte Arbeitsunfähigkeitsklauseln am Markt etabliert. Dadurch sagen einige Versicherer von Berufsunfähigkeitsversicherungen die BU-Rente schon dann zu, wenn man ununterbrochen mindestens 6 Monate lang arbeitsunfähig geschrieben war.

Das kann insbesondere bei der Berufsunfähigkeitsversicherung für Selbstständige eine sehr wertvolle Leistung sein. Jedenfalls, sofern der Nachweis der Arbeitsunfähigkeit auch klar als Selbstständiger erbracht werden kann. Eine Arbeitsunfähigkeitsbescheinigung („gelber Zettel“), wie einige Versicherer sie vorschreiben, erhalten Selbstständige nämlich nicht automatisch.

Gleichzeitig sind dadurch neue Fragen aufgetaucht: Sieht der Krankentagegeldversicherer die AU-Leistung aus einer Berufsunfähigkeitsversicherung als Krankentagegeld-Leistung an? Man sollte die Frage mit seinem Krankentagegldversicherer klären. Denn der Abschluss einer zweiten Krankentagegeldversicherung muss dem ersten Versicherer gemeldet werden.

Fazit: Alles nicht so einfach mit der Berufsunfähigkeitsversicherung für Selbstständige. Es gibt, was die Vertragsgestaltung angeht, sogar eher noch mehr zu beachten, als bei Angestellten und Arbeitern.

So unterstützen wir Sie bei der Berufsunfähigkeitsversicherung

- Wir analysieren Ihre Ausgangssituation und überprüfen auf Wunsch auch Ihre bestehende Berufsunfähigkeitsversicherung im Rahmen des kostenlosen Vertrags-Checks;

- Bei der Aufarbeitung Ihrer Gesundheitshistorie helfen wir Ihnen einschließlich Sichtung Ihrer Krankenkassenauskunft und Patientenakte, insbesondere auch bei Abrechnungsdiagnosen;

- Wir führen intern eine Einschätzung Ihrer Versicherbarkeit durch, basierend auf Ihren Angaben zu Beruf, Hobbys und Vorerkrankungen;

- Sie bekommen bei uns als freie Versicherungsmakler kostenlos zuverlässige anonyme Risikovoranfragen von mehreren Versicherern, damit Sie beim Abschluss keine unerwarteten Überraschungen erleben;

- Wenn es für Sie sinnvoll ist, suchen wir nach passenden Angeboten für eine „Berufsunfähigkeitsversicherung ohne Gesundheitsfragen„;

- Auch nach dem Abschluss betreuen wir von uns vermittelte Verträge kontinuierlich weiter und weisen Sie auf wichtige Fristen hin.

- Selbst wenn Sie berufsunfähig werden, sind wir weiterhin für Sie da und unterstützen Sie selbstverständlich. So haben in den vergangenen 20 Jahren 9 von 10 unserer berufsunfähigen Kundinnen und Kunden im Leistungsfall ihre Berufsunfähigkeitsrente bekommen.

Weiterführende Links

- Was sind die Ursachen für Berufsunfähigkeit?

- Was macht die Altersvorsorge, wenn man BU wird?

- Vom Krankentagegeld zur Berufsunfähigkeitsrente

- Umorganisationsklausel: Wichtig für Selbständige